航运业的极度整合可能会延长供应链的困境

2021-11-12 来源:未知 浏览次数:0

"美国政策制定者从未像今天这样更加关注全球集装箱运输。然而,这个行业的钢铁船舶和集装箱不受美国控制,被整合到极少数非美国公司手中,这些公司继续扩大其市场份额。大的越"

美国政策制定者从未像今天这样更加关注全球集装箱运输。然而,这个行业的“钢铁”——船舶和集装箱——不受美国控制,被整合到极少数非美国公司手中,这些公司继续扩大其市场份额。大的越来越大。

集装箱设备租赁商Textainer(纽约证券交易所代码:TGH)的首席执行官OlivierGhesquiere在其公司的季度电话会议上总结了这一情况。

“我们经常遇到的问题是:这会持续多久?在我看来,这真的是关于消费者需求非常高,这只能通过两种方式解决:要么消费者需求下降一点,要么增加基础设施投资。您可以猜到,基础设施投资需要很长时间。

“因此,我们认为这种环境会持续一段时间,因此,我们不太可能看到该行业各个参与者的行为发生变化。”

没有改变行为的动力

三个主要决策小组控制船舶和设备的定价和可用性:航运公司,提供运费以及购买和租赁船舶和集装箱;集装箱设备出租商,他们订购新箱子并提供租赁费率;和集装箱工厂,提供新建造的箱子的价格。

只有少数公司控制着这三个群体中的每一个的产能。而且在每种情况下,当前的市场形势都非常有利可图,消除了在价格上进行更多竞争的动机。

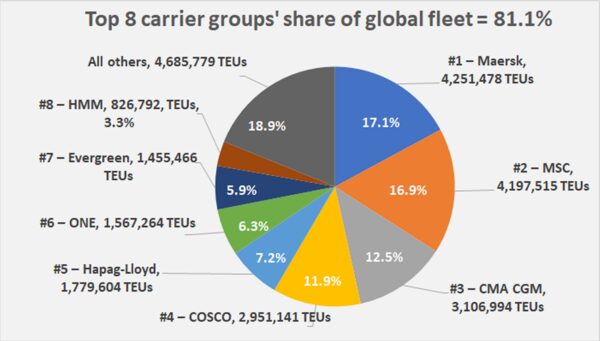

根据Alphaliner的数据,排名前八的班轮公司现在控制着全球81%的运力。Ghesquiere指出,航运公司获得的价格“非常高......[并且]亚洲仍有大量货物等待运输,因此航运公司确实处于绝对不需要改变其行为的环境中。”

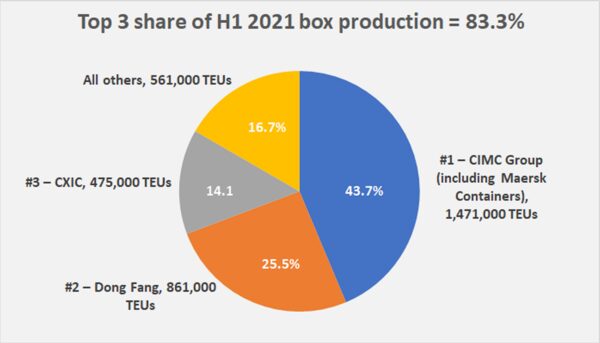

集装箱设备厂也是如此,几乎所有的工厂都在中国。在最近的整合之后,排名前三的中国建筑商生产了所有新箱子的83%。Ghesquiere说:“他们为他们的集装箱收取高昂的价格。”“他们在维持高定价水平方面有既得利益,所以我们真的不明白为什么制造价格会下降。他们没有改变行为的动机。”

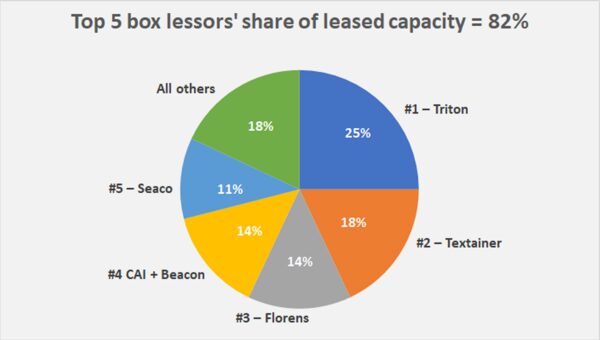

这种模式在集装箱设备租赁领域再次出现。在最近的整合之后,前五名参与者控制着全球82%的租赁能力。“同样,这里也不存在主要参与者突然改变行为的风险,”Ghesquiere坚持道。

将所有这些加起来,总共只有16家公司——8家班轮公司、3个工厂集团和5个集装箱出租商——控制着超过80%的集装箱船运力、集装箱生产能力和集装箱租赁能力。如果今天的高定价持续下去,这16家公司中每家公司的股东都将从财务上受益。

海运承运人合并

海运承运人一直忙于下订单,无论是直接通过自己的账户,还是通过船舶租赁公司订购的租船吨位间接订购。自去年以来,订单量增加了一倍多,但新船要到2023-24年才能下水,这对2022年的美国货运商没有任何帮助。

随着新船的建造,领先的班轮公司正在收购二手吨位,进一步巩固市场。

根据Alphaliner,排名前八的班轮分别是马士基(丹麦)、MSC(瑞士)、达飞轮船(法国)、中远(中国)、赫伯罗特(德国)、ONE(日本)、长荣(台湾)和HMM(韩国)。

五个月前,这八艘航母在水上拥有1,970万个20英尺等效单位的容量。自6月以来,他们增加了435,236个标准箱的运力,使他们的合并船队达到2010万标准箱,市场份额达到81.1%。

最大的班轮公司将在2023-24年交付新船时进一步提高其市场主导地位,前提是交付不会因租赁到期和旧吨位报废而抵消。

根据Alphaliner的数据,马士基的订单总额占其水上运力的6%,达飞轮船的订单与船队的比率为17%,HMM和中远20%,ONE21%,赫伯罗特23%,MSC—这远远超过马士基,注定要成为世界领先的承运人——24%,而长荣则高达48%。

班轮运输的整合发生在过去十年亏损的市场中,建立幸存的承运人以从COVID时代消费者需求激增中获益。

马士基收购了汉堡南美(2017年);中远与中海合并(2016),收购东方海外(2018);赫伯罗特与CSAV合并(2014年),收购CCNI(2015年)并收购UASC(2017年);CMACGM收购了APL(2015年);NYK、KLine和MOL合并为ONE(2016年);主要竞争对手韩进海运破产(2016年)。

正如Vespucci海事首席执行官LarsJensen在之前的一次采访中告诉美国托运人,“我们肯定已经看到了整合的影响。至少在主要交易中,存在事实上的寡头垄断,这意味着运营商能够更好地防止我们过去看到的价格战。这是20年逐步巩固的合乎逻辑的终点。”

集装箱制造整合

与班轮运输一样整合,其市场集中度与箱式制造行业相比相形见绌。

正如美国托运人先前报道的那样,集装箱制造由少数中国企业主导,大多数与国家有联系。

咨询公司德鲁里的数据显示,中国国际海运集装箱(CIMC)集团在2021年上半年的产量中占有42.5%的份额,东方国际集装箱占25.5%,CXIC集团占14.1%。

前三名的主导地位正在增加。东方在2019年通过从规模较小的公司之一胜狮集团购买工厂来提高产能。今年9月,中集同意以10.8亿美元(包括承担的债务)收购马士基集装箱。该交易预计将在年底完成,使中集再获得1.2%的市场份额,并使前三名的2021年上半年产量份额达到83.3%。

即便如此,中国的前三名正在保护他们的价格,而不是用多余的集装箱充斥市场。一个新集装箱的成本仍然保持在每TEU3,800美元左右的历史最高水平。

根据Ghesquiere的说法,“只有三个主要制造商。当他们无法获得足够的订单时,他们更愿意减少工厂的生产和工作时间(而不是降低价格)。这当然表明他们没有改变自己的行为。”

集装箱租赁整合

用于运输海运货物的集装箱归班轮公司或设备出租人所有。Textainer将拆分设置为50-50左右。

根据Textainer本月的一份投资者报告,在设备出租商中,位于百慕大的Triton是最大的,占租赁容量的25%。在2015年与TAL合并后,Triton跃居榜首。

位于百慕大的Textainer以18%的份额位居第二。与14%持平的是中国中远集团拥有的Florens,以及CAI和Beacon共同持有的14%。Beacon的所有者,日本三菱HCCapital,以11亿美元收购了CAI(纽约证券交易所代码:CAI),这笔交易预计将在本季度完成。排在前五位的是由中国海航控股的海科,市场份额为11%。

“租赁公司不一定会在价格方面吸引客户[但租赁]期限肯定非常积极,收益率也很有吸引力。大多数[租赁]参与者的库存水平极低,每个人的利用率都在99%以上。因此,我们可能需要几个季度才能看到这里的行为发生变化。”

为本文评分

评论

我来写评论

知识科普

热门资讯

港口查询

- ●欧洲港口:萨尔茨吉特(salzgitter)港口介绍、萨尔茨吉特港口代码

- ●欧洲港口:阿纳姆(arnhem)港口介绍、阿纳姆港口代码

- ●加拿大港口:瓦利菲尔德(valleyfield)港介绍、瓦利菲尔德(valleyfield)港代码

- ●欧洲港口:圣彼德港(st.peter port)港口介绍、圣彼德港港口代码

- ●美国港口:丹佛(denver,co)港介绍、丹佛(denver,co)港代码

- ●欧洲港口:爱尔福特(erfurt)港口介绍、爱尔福特港口代码

- ●欧洲港口:沃金顿(workington)港口介绍、沃金顿港口代码

- ●欧洲港口:弗罗茨瓦夫(wroclaw)港口介绍、弗罗茨瓦夫港口代码

- ●欧洲港口:埃文茅斯(avonmouth)港口介绍、埃文茅斯港口代码

- ●欧洲港口:邓弗里斯(dumfries)港口介绍、邓弗里斯港口代码

请进

提交留言

提交留言